作者:康丽娜

德国公司做账及税务申报都有哪些难点?

在德国,税务师资源极度紧张,许多税务所因人手短缺而拒绝接收新客户。中资企业因涉及跨境交易,业务模式复杂,同时面临中德税务规则差异大、国内财务人员海外运营经验有限等挑战,导致德国子公司税务问题难以及时解决,从而影响企业的正常运营和财务合规。汉腾咨询携手经验丰富的德国税务师团队,提供高效、专业、可执行的“税务支持”服务,助力中资企业解决税务难题,确保合规运营,优化税务成本。

为帮助在德国及欧洲经营的中国企业确保财务合规、避免税务风险,本文将详细解析:

- 德国公司做账都需要提交哪些单据?

- 德国公司账单如何合规开具并被财务系统自动识别?

- 德国公司增值税及年报申报义务及期限

此外,我们还将结合真实案例,探讨企业因不熟悉德国税法而遭遇的潜在问题,以及如何通过专业税务托管来保障企业的财务健康发展。

01. 德国公司做账单据的主要类型

1. 做账及增值税预申报基础单据类型:

| 单据类型 | 备注 |

| 发票: – Eingangsrechnung(进项账单) – Ausgangsrechnung(出项账单) | 进项发票即企业采购时收到的供应商发票,其可以细分为货物型采购和服务型采购,服务型采购(例如咨询服务,税务服务等),是企业申报进项税抵扣的重要凭证。 在德国出项账单为企业的销售发票,需包含企业增值税号,开票方负责增值税申报 |

| 银行单据: Kontoauszug(银行对账单) | 银行对账单是德国公司资金流动的重要凭证,德国申报时主要依据银行对账单来核对公司的进项出项,代收代付等交易。 |

| 报销凭证: – Reisekostenabrechnung(差旅费报销单) – Hotelrechnung(酒店发票) – Flugticket(机票) | 当企业需要对员工进行差旅费用报销时,需要在税务申报时提供行程单及报销单,以上单据需要员工提供。 |

2. 做账及增值税预申报补充单据类型:

| 单据类型 | 备注 |

| 签收单: – Lieferschein(送货单) – Empfangsbestätigung(收货确认单) | 在德国当企业开具出销售发票后交付货物或服务时,买方需签收确认,作为交易完成的凭证,该凭证通常也需要作为申报补充材料进行提供 |

| 进出口单据: – Einfuhrzollanmeldung(进口报关单) – Ausfuhranmeldung(出口报关单) – Frachtbrief(提货单) | 当企业产生进出口业务时,对其交易进行申报所需单据对于多数中资出海企业在国际贸易中至关重要。德国对于进出口申报需要企业提供进出口报关单,提货单等作为申报补充材料。 |

3. 做账,增值税预申报及年报回执文件:

| 单据类型 | 备注 |

| 做账回执: BWA(财务分析报告) | 在德国依据预申报周期(月度或季度申报),税务师会反馈给企业BWA作为做账回执文件,BWA是德国企业财务管理的重要报表,其中包含损益表(GuV)和资产负债表(Bilanz),涵盖公司经营情况和盈利能力。 |

| 预申报回执: USt-Voranmeldung(增值税预申报回执) | 当税务师完成月度或季度增值税预申报后,同样会反馈给企业增值税预申报回执,其中包含了企业进项,销项税以及应收或应退税款情况。 需要注意的是,当企业预申报回执显示需要补缴税款,需要企业立刻联系税务师进行补缴,延迟补缴会产生高额罚金。 |

| 年报回执: – Jahresabschluss (年报) – Steuerbescheid(税评) | 在德国,企业需要委托专业税务师制作年报,年报制作完成后企业会收到税务师反馈的以下回执文件: – Jahresabschluss企业年报,是对企业上一财年财务状况与经营成果的全面总结,用以向股东、监管机构及其他利益相关者披露企业的财务状况与经营成果。 – Steuerbescheid税评,包含 – Körperschaftsteuererklärung企业税税评, – Gewerbesteuererklärung营业税税评, – Umsatzsteuererklärung 增值税税评。 年报制作后的税评文件是德国财政局对企业上一财年最终应纳税额或应退税额的官方确认。企业需要据此在规定期限内缴纳税款或提供银行信息收取退税。 |

02. 德国做账单据如何合规开具?

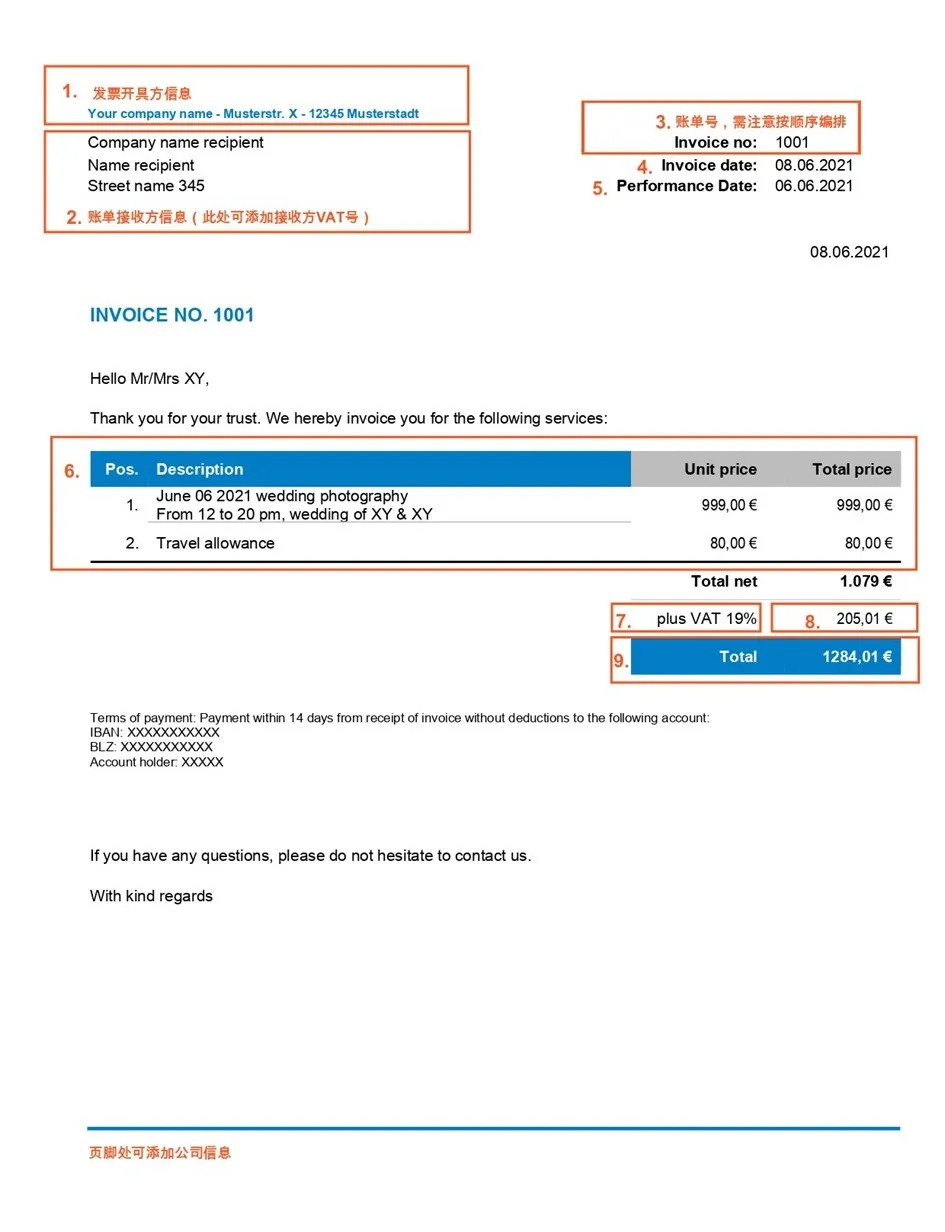

在德国,企业开具发票(Rechnung)需严格遵守 《德国增值税法》(Umsatzsteuergesetz, UStG) 规定。根据 UStG §14,合规发票必须包含以下 9 个必备要素:

- 发票开具方的完整信息(公司名称、地址、税号/增值税号)

- 收票方的完整信息(公司名称、地址、税号/增值税号)

- 发票编号(唯一且连续的编号)

- 开票日期

- 交易发生日期(若与开票日期不同需明确注明)

- 货物或服务的详细描述(包括数量、单价、总价)

- 适用增值税税率(如德国19%,荷兰21%等)

- 增值税金额

- 总价(含税)

以下是德国合规发票示例(每个序号代表以上9个要素):

03. 德国发票的申报时间要求

德国企业的增值税申报分为月度、季度和年度,增值税预申报的申报周期通常取决于上一年度的增值税金额,并遵循以下规定:

1. 月度申报:

- 截止时间: 每月 10 日(次月)

- 适用情况:

- 新注册企业(成立前 2 年需按月申报)

- 上一年度增值税额超过 7,500 欧元的企业

2. 季度申报

- 截止时间: 每季度 10 日(次季度)

- 适用情况:上一年度增值税额介于 1,000 欧元 – 7,500 欧元的企业

3. 年度申报

- 截止时间:

- 年报制作截止时间:次年的12月31日。例如2024年年报公示截止日期为2025年12月31日。

- 税务申报截止时间:根据根据《税收通则》(Abgabenordnung, § 149 AO)税务申报截止时间如下(以24年为例):

| 申报方式 | 适用法规 | 2024年度申报截止日期 | 税务师可延长时间 |

| 税务顾问代理申报 | AO §149 + 延长规定 | 2025年 7 月 31 日 | 2026年4月30日 |

- 适用情况:所有企业都必须提交年度增值税申报,无论是否已进行月度或季度申报

- 特别提醒:若申报截止日为周末或节假日,则顺延至下一个工作日。

注意:增值税预申报(UStVA)门槛自2025年开始有所调整:

截止到2024年,如果企业上一年度的增值税负担低于 1,000 欧元,即使您需要缴纳增值税,也无需提交增值税预申报(UStVA),只需在年度增值税申报时统一申报。

重要变化:随着《增长机会法》(Wachstumschancengesetz)于 2024 年 3 月 获得通过,该门槛从 2025 年税务年度起 提高至 2,000 欧元。

*来源德国《增值税法》(Umsatzsteuergesetz,简称 UStG),《税收通则》(Abgabenordnung),finanzamt.nrw.de

汉腾建议:如何确保发票合规,规避税务风险?

- 定期检查开票流程:确保所有发票包含 9 个必要信息,并使用合规的发票模板。

- 准确记录业务交易:保持采购订单、合同、付款凭证,签收单,清关单,仓储单,运输单等原始文件,以备税务审查。

- 确保税号正确:德国税局对跨境交易审核严格,确保产生跨境交易时及时申请相对应国家增值税号,并确保增值税号(USt-IdNr.)正确体现在发票上。

- 关注税务法规变动:德国税法可能会有调整,建议企业定期咨询税务顾问,保持合规性。

实际案例分享:

案例 1:某中国企业在德国设立公司,但开具的发票未包含增值税号,引发税务局特殊审计并面临补交高额税款及罚款。

建议:开票前核对 9 大要素,避免因信息缺失而导致的无法申报或被处罚等情况。

案例 2:某中国企业在德国设立的公司由于不了解德国税法,公司成立两年来未做年报及税务申报,导致税务局多次催促该德国公司进行税务申报并制作年报无果后,产生高额罚款,罚款多次催缴无果启动强制执行程序,被财政局限制公司营业。

建议:寻找专业托管服务机构并委托专业税务顾问,确保按时申报并准确制作年报,避免迟报罚款,或称为被执行人。

汉腾税务托管服务

汉腾咨询为企业提供专业的税务服务,主要包含以下三个方面:

01. 申请德国税号、欧盟税号及海关号

02. 实时税务解答,及时解决经营中税务问题

企业向德国税务师咨询问题,往往需要等待很长时间,甚至被拒绝解答。而汉腾咨询在税务师的支持下,可以为企业实时提供税务咨询,及时解答企业在经营过程中遇到的基础税务问题,确保财务合规并降低税务风险。

03. 欧盟增值税(VAT)合规支持

- 进口增值税递延:针对企业在欧洲进口货物时,通过欧盟进口增值税递延的方式,降低资金占用。

- 欧盟跨境物流运输:选择正确的增值税率,避免违规操作。

- 如果在第三国家设立仓库,协助企业在第三国家进行税号申请。

04. 财税一体化管理

- 财务数据整理及合规建议:确保企业的财务数据符合德国税务申报要求,降低税务风险。

- 年度财务报表(Jahresabschluss)支持:协助企业整理财务数据,并配合税务师完成年度财务报表及企业税申报。

- 工资税(Lohnsteuer)及社保缴纳管理:对于有雇员的企业,我们提供工资税申报、社保缴纳等全流程支持。

版权声明:本文内容基于德国《增值税法》(Umsatzsteuergesetz, UStG),《税收通则》(Abgabenordnung)及相关税务法规的现行规定。然而,德国税法及申报要求可能随政策变化而有所调整,企业需定期关注最新法规,并建议在具体操作前咨询专业税务顾问,以确保合规。